التمويل اللامركزي | حتى اسمك لا يهم لتقترض بعض الأموال!

ربما تسائلت يومًا عن السر وراء الأهمية البالغة للبنوك في حياتنا كأفراد أو مؤسسات أو حتى دول. تخيل أن لديك مبلغ فائض من المال، في تلك الحالة أمامك عدة سُبل منها:

- إيداعه في البنك للحصول على فوائد تحمي أموالك من التآكل بفعل التضخم، أو شراء سندات حكومية

- التوجه للاستثمارات طويلة الأجل مثل العقارات والذهب والأسهم وصناديق الاستثمار

- والخيار الأخير للربح السريع كالمضاربة بالأسهم أو العملات بأنواعها (فوركس – كريبتو)

تُعد البنوك الخيار المفضل لمعظم الناس لأنها توفر التوازن المثالي بين الحفاظ على قيمة المال وإمكانية الوصول إليه بسهولة (السيولة). وتعمل البنوك وفق نموذج أعمال ذكي، حيث تستثمر الأموال المودعة لديها عن طريق إقراضها لأشخاص محتاجين للتمويل مقابل فائدة أعلى من تلك التي تدفعها للمودعين. فإذا كان لديك وديعة استثمارية، يمنحك البنك جزءًا من هذه الفوائد، وإذا كان حسابك جاريًا، يحتفظ البنك بالفوائد كاملة كأرباح له.

بالطبع للبنك العديد من الخدمات والاستثمارات الأخرى لكن الإقراض هو «جوهر عمل البنوك»

يحرص البنك على حماية أمواله المقرضة من خلال إجراءات تقييمات صارمة تشمل دراسة السجل الائتماني للمقترضين، درجاتهم الائتمانية، والتحقق من دخلهم، إلى جانب متطلبات أخرى. ومع ظهور البنوك الرقمية، أصبحت عملية طلب القروض أكثر سهولة وسرعة وكفاءة؛ إذ يمكن للعملاء التقديم إلكترونيًا في أي وقت ومن أي مكان.

وتعتمد هذه البنوك في عملها على الذكاء الاصطناعي والبيانات الضخمة والعديد من التقنيات المتطورة لتقليص الأعمال الورقية وتبسيط الإجراءات البيروقراطية، بسبب سهولة الوصول إلى بيانات المُقترضين، الذي بدوره يُسهّل اتخاذ القرارات. ومع ذلك، تظل البنوك الرقمية تشترط توفر معلومات أساسية موثقة عن العميل قبل منح القرض.

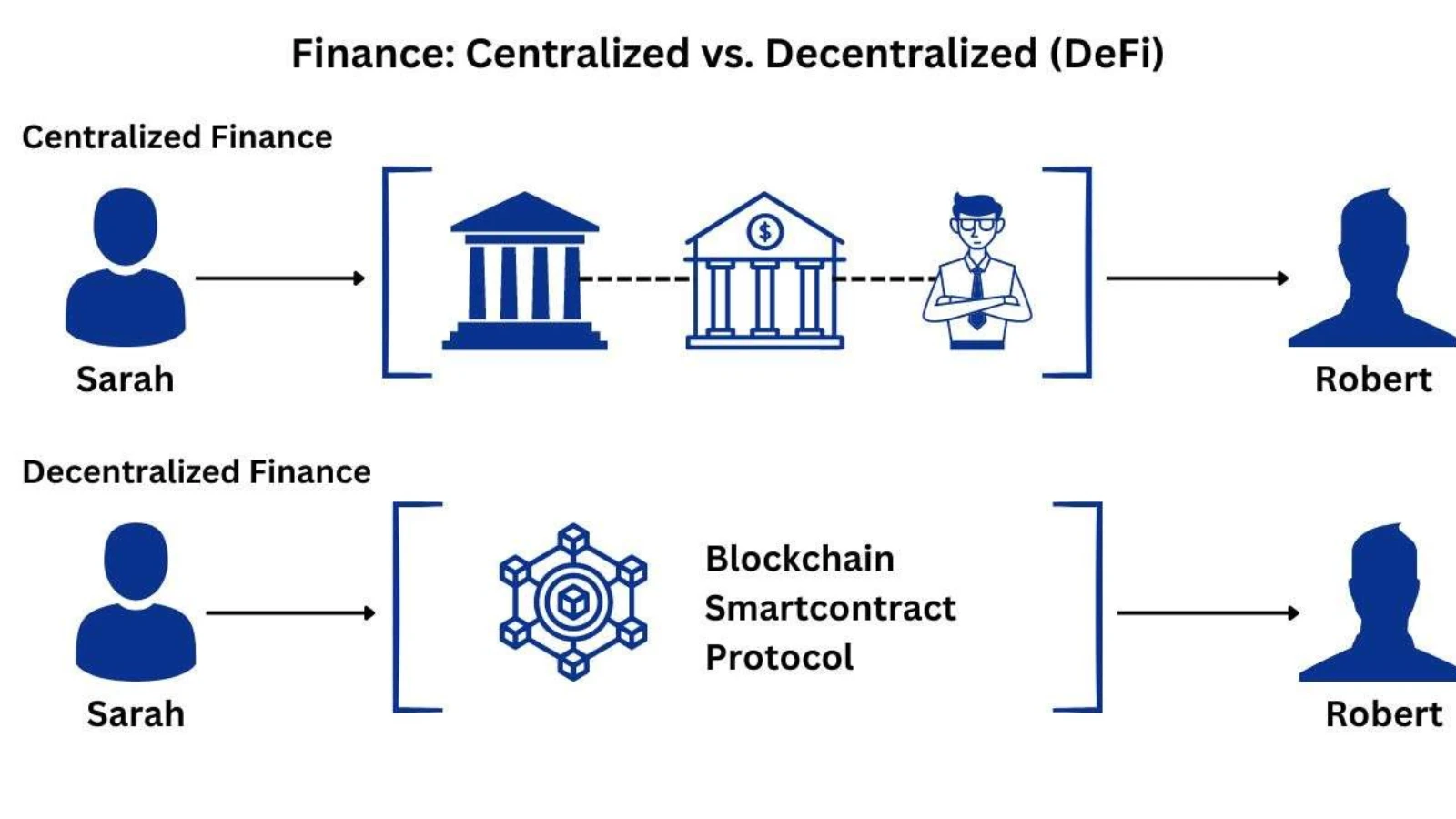

يعتمد ذلك النوع من التمويل على النظام المالي التقليدي والذي يُسمى بـ«التمويل المركزي»؛ إذ يعتمد على البنوك كوسيط ضروري بين المقرضين والمقترضين؛ ما يجعل الحصول على القروض صعبًا أو مستحيلًا لبعض الأشخاص بسبب الشروط الصارمة. ونتيجةً لذلك، ظهر مفهوم «التمويل اللامركزي – Decentralized finance» كحل بديل يعتمد على تقنية البلوكتشين لإزالة الوسطاء من النظام المالي، إذ يمكن للأفراد إجراء المعاملات المالية مباشرة فيما بينهم دون الحاجة إلى وسطاء تقليديين.

لكن، كيف يعمل ذلك التمويل اللامركزي؟ وهل سيشكل عالمًا ماليًا مشفرًا موازي للنظام المالي التقليدي؟ هذا ما سنتعرف عليه في مقالتنا.

كيف يعمل ذلك العالم اللامركزي؟

تُعد الفكرة الأساسية للتمويل اللامركزي أنه لا توجد سلطة مركزية لإملاء قواعد مُحددة لتطبيقها، أو أي جهه تتحكم في العمليات. ويعتمد التمويل اللامركزي على نظام (شبكات النظراء – Peer to Peer)، إذ يتيح ذلك النظام التعاملات المالية المباشرة بين الأطراف دون وسيط. وتعمل تقنية البلوكتشين على أتمتة هذه المعاملات؛ إذ تُخزن كل عملية في كتلة غير قابلة للتعديل أو الحذف بعد التحقق منها، ثم تضاف إلى سلسلة الكتل.

وتتميز سلسلة الكتل بأمان استثنائي لأن الكتل مترابطة بشكل تسلسلي عبر المعلومات المشتركة بينها. يجعل هذا الترابط من شبه المستحيل تغيير معلومات أي كتلة دون التأثير على السلسلة بأكملها، والذي بدوره يوفر مستوى عالي جدًا من الأمان إلى جانب البروتوكولات الأمنية الأخرى.

ومن الناحية العملية، يستخدم المتعاملون تطبيقات تقدم لهم «محافظ لامركزية – Decentralized Wallets» تعتمد على نظام المفتاح الخاص (Private Key). يعمل هذا المفتاح ككلمة مرور تتيح للمستخدم التحكم في توكيناته – Tokens وعملاته وعملياته الرقمية. كما يضمن المفتاح الخاص عدم إمكانية استرجاع أو إلغاء المعاملات، على عكس بعض العمليات في النظام المصرفي التقليدي.

صُممت تطبيقات التمويل اللامركزي للتواصل مع البلوكتشين، إذ تسمح للأشخاص باستخدام أموالهم في عمليات الشراء أو القروض أو أي ساتخدام يرغبون فيه دون الحاجة إلى طرف ثالث.

حتى اسمك لا يهم!

يُمكن للمستخدم تحديد معاييره الخاصة أو شروطه عند دخول تطبيق التمويل اللامركزي، على سبيل المثال يمكن للمستخدم تحديد أنواع الضمانات أو نسبة الفائدة أو مدة القرض أو المبلغ في حالة المقترض أو المُقرض. لتوضيح أكبر، في معدل الفائدة، يمكن للمستخدم تحديد النسبة المئوية التي يرغب في تحصيلها أو دفعها. كما يمكن لأطراف المعاملة التفاوض أيضًا.

في ذلك النوع من التمويل لا وجود لنماذج طلب أو تقديم إثبات هوية، يمكن للمستخدم الوصول إلى الخدمات فقط عن طريق إنشاء محفظة لامركزية، دون الحاجه إلى تقديم تفاصيل شخصية مثل الاسم أو العنوان، بل يمكن حتى استخدام اسم مستعار. لكن لا يوفر التمويل اللامركزي إخفاء كامل للهوية، فعلى الرُغم من أن المعاملات لا تتضمن اسم المُتعامل، لكنها قابلة للتبع من قِبل الحكومات وجهات إنفاذ القانون، والذي يُعد إيجابيًا لحماية مصالح الأفراد وعدم إساءة استخدام المعاملات في شيء مشبوه أو مُجرم.

لا يتطلب ذلك النوع الواعد من التمويل أي مصاريف إدارية نظرًا لاستقلاليته، إذ لا وجود للإدارة سواء موظفين أو مكاتب الموظفين! كما أنه مرن بشكلٍ كبير، فإذا رغب المستخدم في نقل أصوله الرقمية في أي وقت مهما كانت قيمتها، فهو لا يحتاج إلى الرجوع لأي جهه أو انتظار عملية التحويل أو أي إجراءات.

ويحدث الاتفاق بين طرفي المُعاملة من خلال ما يسمى بـ«العقود الذكية» وهو برنامج ذاتي التنفيذ، يعمل على أتمتة الإجراءات أو الشروط المطلوبة في البلوكتشين. وتتبع العقود الذكية عبارات بسيطة مثل «إذا – عندما – عندها» ثم تعمل شبكة من الحواسيب على تنفيذ الإجراءات عند تلبية أو تحقق الشروط المُحددة مُسبقًا. أي أن المستخدم ليس بحاجة إلى حتى وجود الطرف التالي لإبرام عقد، فالعقد الذكي يتكفل بالأمر بناءً على شروط طرفي المعاملة.

لا شيء كاملًا في النهاية

يُعد التمويل اللامركزي مجالًا واعدًا في المستقبل، لكن حاله حال العديد من التقنيات الجديدة والتي لم تُختبر بشكلٍ كافِ للتأكد بأنها آمنة تمامًا، كما أن ذلك النوع من الصناعة ما زال في بدايته ويتطور باستمرار. بالإضافة إلى ذلك، فإن ذلك النوع من التمويل مرتبط بالعملات الرقمية، والتي لا تنفك تتأثر بعوامل غير متوقعة! فقد صعد البيتكوين إلى 90 ألف دولار أول مرة في تاريخه بسبب فوز دونالد ترامب بالانتخابات الأمريكية.

كما يعيب التمويل اللامركزي نفس المشكلة التي تطال كل ما هو على الإنترنت، فهو معرض للأخطاء البرمجية والاختراقات وعمليات الاحتيال. ووفقًا لـInvestopedia فإن ضَعْف تطبيقات التمويل اللامركزي من الأساليب الرئيسية التي يستخدمها اللصوص لسرقة العملات الرقمية. كما أنه غير منظم ويُصعب تطبيق أي قواعد عليه، فمن سيحاسب المُخطئ؟ أو من سيتمكن من إرجاع أي أصول رقمية مسروقة!

ربما تكون تلك الطريقة مُربحة لتحقيق ربح من خلال الإقراض، لكنها أيضًا تحمل خطر خسارة بالمقدار ذاته.

هل يمكن أن يُصبح عالمًا موازيًا للتمويل المركزي؟

في 2024؛ قُدر عدد ممتلكي العملات الرقمية حول العالم بنحو 560 مليون مالك، في 2022 كان 25.6% من المالكين للعملات الرقمية في أستراليا وحدها! وفقًا لتلك التقديرات فممتلكي العملات الرقمية لا يشكلون سوى 6.8% من سكان العالم. ووفقًا لآخر تحديث في قيمة سوق العملات الرقمية فقد بلغ 3 تريليون دولار بسبب ارتفاع البيتكوين الهائل، فقد شكل البيتكوين نحو 57.48% من إجمالي قيمة سوق العملات الرقمية في نوفمبر 2024.

لكن لمقارنة تلك القيمة بقيمة الأموال حول العالم، كان يتطلب الأمر حساب الكثير من فئات الثروات، والتي تتضمن الأوراق النقدية والمعادن الثمينة والديون. ووفقًا لآخر تقرير في 2023 كانت ثروات العالم تُقدر بنحو 454.4 تريليون دولار؛ ما يعني أن سوق العملات المشفرة لم تصل قيمته لـ1% من قيمة ثروات العالم.

تلك النسبة ضئيلة جدًا ومُبكرة على أننا قد نُجزم بأن التمويل اللامركزي قد يوازي التمويل اللامركزي أو حتى ينافسه أو يشكل خطرًا عليه. ورُغم أن التضخم يمكن أن يتسبب في تآكل قيمة الأموال، لكنه لا يتسبب في خسائر هائلة مثل ما يحدث أحيانًا في سوق العملات المُشفرة، ومع التخطيط الصحيح وتوزيع الثروة بمبدأ «لا تضع جميع بيضاتك في سلة واحدة» فإن الثروات يمكن الحفاظ عليها وتحقيق الأرباح دون الاقتراب من سوق العملات الرقمية على الإطلاق.

ذلك السوق تؤثر فيه أي كلمة! وقد شهدنا ذلك مرارًا من إيلون ماسك على سبيل المثال.

في النهاية؛ لا انتقد التمويل اللامركزي، لكن أرى أنه ليس جاهزًا بعد للمخاطرة. كما أن سوق العملات الرقمية رُغم أنه تسبب لبعض المستثمرين بالثراء، فقد أفقر مستثمرين آخرين! لذا؛ وجب الحذر عند التعامل مع ذلك السوق والبداية «بفائض من الأموال» حتى تعلُم السوق وفهمه برغم استحالة فهمه بنسبة كبيرة!

?xml>