الولايات المتحدة تستعد لإلغاء القواعد المصرفية المفروضة عقب أزمة 2008

تستعدُّ السلطات الأميركية لإعلان واحد من أكبر التخفيضات في متطلبات رأسمال المصارف، منذ أكثر من عقد من الزمان، في أحدث علامة على أجندة تحرير القيود التنظيمية لإدارة ترمب.

ويستعدُّ المنظِّمون في الأشهر القليلة المقبلة لخفض نسبة الرافعة المالية التكميلية، وفقاً لكثير من الأشخاص المطلعين على الأمر لصحيفة «فاينانشيال تايمز».

تتطَّلب هذه القاعدة من المصارف الكبرى أن يكون لديها قدر محدد مسبق من رأس المال عالي الجودة مقابل إجمالي الرافعة المالية، التي تشمل الأصول؛ مثل القروض والتعرضات خارج الميزانية العمومية مثل المشتقات. وقد تمَّ تأسيسها في عام 2014 بوصفها جزءاً من الإصلاحات الشاملة في أعقاب الأزمة المالية التي حدثت في عامَي 2008 و2009.

تقوم جماعات الضغط المصرفية بحملات ضد هذه القاعدة منذ سنوات، قائلة إنها تعاقب المقرضين على الاحتفاظ حتى بالأصول منخفضة المخاطر، مثل سندات الخزانة الأميركية، وتعوق قدرتهم على تسهيل التداول في سوق الديون الحكومية، التي تبلغ قيمتها 29 تريليون دولار، وتضعف قدرتهم على تقديم الائتمان.

وقال غريغ باير، الرئيس التنفيذي لمجموعة الضغط، التابعة لمعهد السياسات المصرفية: «إن معاقبة المصارف على الاحتفاظ بأصول منخفضة المخاطر مثل سندات الخزانة الأميركية تقوِّض قدرتها على دعم سيولة السوق في أوقات الضغط عندما تكون هناك حاجة ماسة إليها. يجب على الجهات التنظيمية أن تتصرَّف الآن بدلاً من انتظار الحدث التالي».

وتتوقَّع جماعات الضغط أن تقدِّم الجهات التنظيمية مقترحات إصلاحية بحلول الصيف. يأتي تخفيف قواعد رأس المال الذي يتم الحديث عنه في وقت تقوم فيه إدارة ترمب بخفض اللوائح التنظيمية في كل شيء، بدءاً من السياسات البيئية إلى متطلبات الإفصاح المالي.

ومع ذلك، يقول المنتقدون إن الوقت الحالي مقلق لخفض متطلبات رأس المال المصرفي نظراً لتقلبات السوق الأخيرة، والاضطرابات السياسية في ظل إدارة الرئيس دونالد ترمب.

وقال نيكولاس فيرون، الزميل البارز في «معهد بيترسون للاقتصاد الدولي»: «بالنظر إلى حالة العالم، هناك جميع أنواع المخاطر – بما في ذلك دور الدولار واتجاه الاقتصاد بالنسبة للمصارف الأميركية – لا يبدو أن الوقت مناسب لتخفيف معايير رأس المال على الإطلاق».

ويقول محللون إن أي خطوة للتراجع عن الحد من معدل الحد الأدنى لرأس المال ستكون بمثابة نعمة لسوق الخزانة، مما قد يساعد ترمب على تحقيق هدفه المتمثل في خفض تكاليف الاقتراض، من خلال السماح للمصارف بشراء مزيد من الديون الحكومية.

ومن شأن ذلك أيضاً أن يشجِّع المصارف على البدء في القيام بدور أكبر في تداول سندات الخزانة بعد أن تخلَّى القطاع أمام المتداولين ذوي التردد العالي وصناديق التحوط؛ نتيجةً للقواعد التي وُضعت بعد الأزمة المالية.

وقد أعرب كبار صانعي السياسة في الولايات المتحدة عن دعمهم لتخفيف قاعدة حقوق السندات الحكومية.

وقال وزير الخزانة الأميركي سكوت بيسنت، الأسبوع الماضي، إن مثل هذا الإصلاح كان «أولوية قصوى» بالنسبة للجهات التنظيمية المصرفية الرئيسية: «الاحتياطي الفيدرالي»، ومكتب المراقب المالي للعملة، والمؤسسة الفيدرالية للتأمين على الودائع.

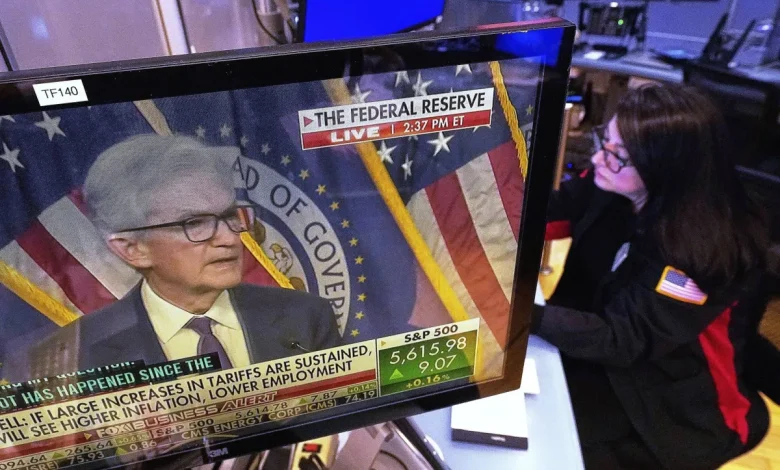

وقال رئيس مجلس «الاحتياطي الفيدرالي» جيروم باول في فبراير (شباط): «نحن بحاجة إلى العمل على هيكل سوق الخزانة، وجزء من هذه الإجابة يمكن أن يكون، وأعتقد أنه سيكون، تقليل معايرة نسبة الرافعة المالية التكميلية».

تحتاج المصارف الأميركية الثمانية الكبرى في الوقت الحالي إلى أن يكون لديها ما يسمى «رأس المال من الفئة الأولى» – أي حقوق الملكية المشتركة والأرباح المحتجزة وغيرها من العناصر الأخرى التي تكون أول مَن يمتص الخسائر – بقيمة لا تقل عن 5 في المائة من إجمالي الرافعة المالية. أما أكبر المصارف الأوروبية والكندية واليابانية والصينية فتلتزم بمعيار أقل، حيث يتطَّلب معظمها رأسمال يتراوح بين 3.5 في المائة و4.25 في المائة فقط من إجمالي أصولها.

وتأمل جماعات الضغط المصرفية في أن تجعل الولايات المتحدة متطلبات نسبة الرافعة المالية متماشيةً مع المعايير الدولية.

ومن الخيارات الأخرى التي يدرسها المنظِّمون استبعاد الأصول منخفضة المخاطر؛ مثل سندات الخزانة، وودائع المصارف المركزية من حساب نسبة الرافعة المالية، كما حدث مؤقتاً لمدة عام في أثناء الجائحة. وقدّر محللون أخيراً أن إعادة تطبيق هذا الاستثناء من شأنه أن يحرِّر نحو تريليونَي دولار من الميزانية العمومية لكبار المقرضين الأميركيين.

لكن هذا من شأنه أن يجعل الولايات المتحدة دولة شاذة على المستوى الدولي، ويخشى المُنظِّمون في أوروبا من أن يدفع المقرضين إلى الضغط من أجل تخفيف مماثل لرأس المال على حيازات الديون السيادية في منطقة اليورو وسندات الدين البريطانية.

غالبية البنوك الأميركية الكبرى مُقيدة بقواعد أخرى، مثل اختبارات الإجهاد التي يُجريها بنك الاحتياطي الفيدرالي، ومتطلبات رأس المال المُعدّل حسب المخاطر، مما قد يحد من استفادتها من إصلاح نسبة السيولة النقدية.

وقد قدّر محللو «مورغان ستانلي» أخيراً أن بنك «ستيت ستريت» هو الوحيد «المُقيد» فعلياً بنسبة السيولة النقدية. وقال شون كامبل، كبير الاقتصاديين في جماعة الضغط «منتدى الخدمات المالية»، التي تمثل أكبر 8 مصارف أميركية، إن «مواءمة القواعد الأميركية مع المعايير الدولية من شأنها أن تمنح المصارف الكبرى مساحة أكبر لرأس المال مقارنة بإعفاء سندات الخزانة وودائع البنوك المركزية من حسابات نسبة الرفع المالي التكميلية».